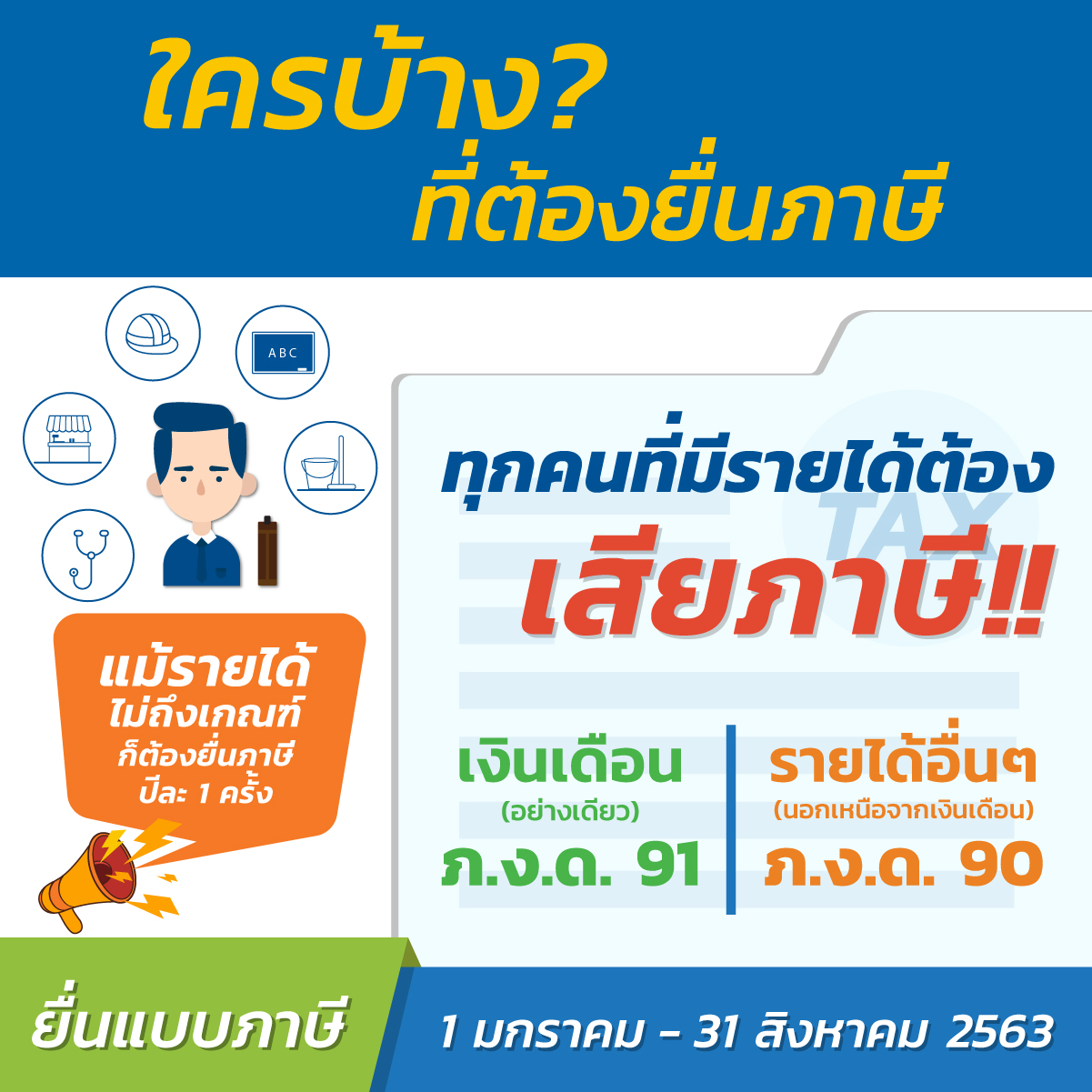

ใครต้องยื่นภาษี?

บุคคลที่มีรายได้ทุกคน ต้องยื่นภาษีเงินได้บุคคลธรรมดา มีทั้งแบบภาษี ภ.ง.ด.90 กับ ภ.ง.ด.91

แล้ว ภ.ง.ด.90 กับ ภ.ง.ด.91 มันต่างกันอย่างไร ?

– ภ.ง.ด.90 คือ คนที่มีรายได้นอกเหนือจากเงินเดือนที่ได้รับ

– ภ.ง.ด.91 คือ คนที่มีรายได้เป็นเงินเดือนเพียงอย่างเดียว โดยไม่มีรายได้ทางอื่น

แม้มีรายได้ไม่ถึงเกณฑ์ที่ต้องเสียภาษีก็ต้องยื่นแบบภาษีประจำปี ปีละ 1 ครั้งนะครับ

สำหรับปีนี้ มาตรการภาษีเยียวยาโควิด ขยายเวลายื่นภาษีเงินได้บุคคลธรรมดาสำหรับปีภาษี 2562 ถึงวันที่ 31 สิงหาคม 2563

คำนวณภาษีต้องทำยังไง?

โดยทั่วไปใช้สูตรคำนวณภาษีคือ รายได้สุทธิ x อัตราภาษี = จำนวนภาษีที่ต้องเสีย

การหารายได้สุทธิ คิดได้จาก " รายได้ – ค่าใช้จ่าย –ค่าลดหย่อน = รายได้สุทธิ " จากนั้นนำรายได้สุทธิ มาเทียบอัตราภาษีแล้วคำนวณหาจำนวนภาษีที่ต้องเสียในแต่ละปี ไปดูขั้นตอนการคำนวนภาษีกันดีกว่าครับ

ขั้นตอนที่ 1 หารายได้สุทธิ นำรายได้ทั้งปีมาหักค่าใช้จ่าย โดยแยกตามประเภทของรายได้ และหักลดหย่อนตามรายการต่าง ๆ

ตัวอย่าง : นาย ณภัทร มีรายได้จากเงินเดือน รวม 800,000 บาท ต่อปี จะต้องหักค่าใช้จ่ายเบื้องต้น (ตามกฎหมายกำหนดให้ หักค่าใช้จ่าย 50% ของเงินได้ แต่ต้องไม่เกิน 100,000 บาท) ดังนั้น หักค่าใช้จ่ายไป 100,000 บาท

เหลือรายได้สุทธิเป็น 800,000 – 100,000 = 700,000 บาท

ขั้นตอนที่ 2 นำรายได้ที่เหลือจาก ขั้นตอน ที่ 1 มาหักค่าลดหย่อน ลองสำรวจดูว่าเรามีค่าลดหย่อนอะไรบ้าง แล้วนำค่าลดหย่อนนั้นมาลบออกจากรายได้สุทธิ 700,000 บาท ที่ได้จากขั้นตอนที่ 1

รายการลดหย่อนภาษีของณภัทร ปี 62

– ค่าลดหย่อนส่วนตัว 60,000 บาท

– ค่าประกันสังคม 9,000 บาท

– ค่าเลี้ยงดูบิดามารดา 2 คน คนละ 30,000 บาท รวม 60,000 บาท

– ซื้อกองทุน LTF 50,000 บาท

– ซื้อกองทุน RMF 50,000 บาท

รวมลดหย่อนภาษีไป 229,000 บาท

ดังนั้น เหลือรายได้สุทธิเท่ากับ 700,000 – 229,000 = 471,000 บาท

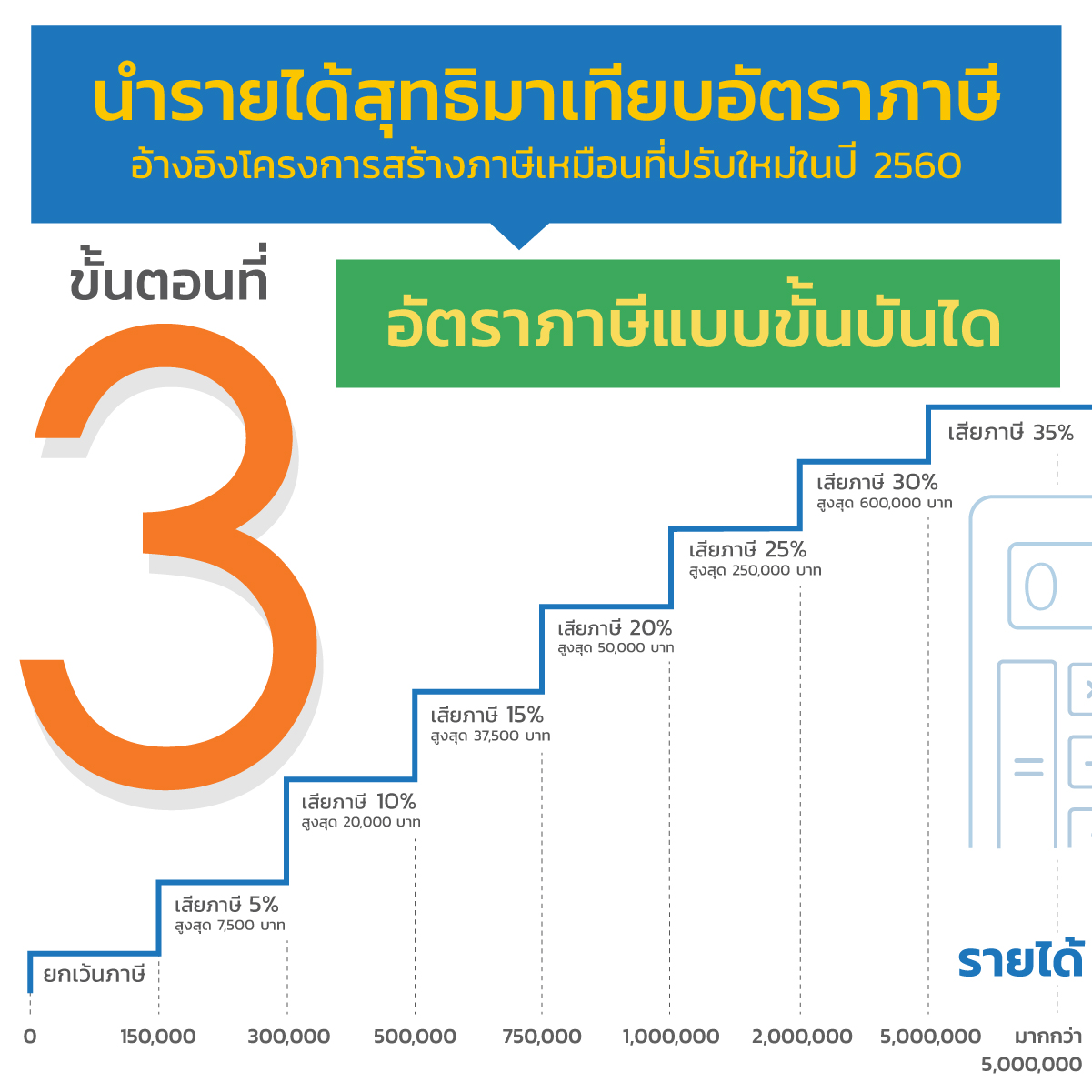

ขั้นตอนที่ 3 นำรายได้สุทธิที่ได้ มาเทียบอัตราภาษี

(อ้างอิงโครงสร้างภาษีเหมือนที่ปรับใหม่ในปี 2560)

อัตราภาษีแบบขั้นบันได

– รายได้ 0-150,000 บาท ยกเว้นอัตราภาษี

– รายได้ 150,001-300,000 บาท อัตราภาษี 5% (เสียภาษีสูงสุดในขั้นนี้คือ 7,500 บาท)

– รายได้ 300,001-500,000 บาท อัตราภาษี 10% (เสียภาษีสูงสุดในขั้นนี้คือ 20,000 บาท)

– รายได้ 500,001-750,000 บาท อัตราภาษี 15% (เสียภาษีสูงสุดในขั้นนี้คือ 37,500 บาท)

– รายได้ 750,001-1,000,000 บาท อัตราภาษี 20% (เสียภาษีสูงสุดในขั้นนี้คือ 50,000 บาท)

– รายได้ 1,000,001-2,000,000 บาท อัตราภาษี 25% (เสียภาษีสูงสุดในขั้นนี้คือ 250,000 บาท)

– รายได้ 2,000,001-5,000,000 บาท อัตราภาษี 30% (เสียภาษีสูงสุดในขั้นนี้คือ 600,000 บาท)

– รายได้ 5,000,000 บาทขึ้นไป อัตราภาษี 35%

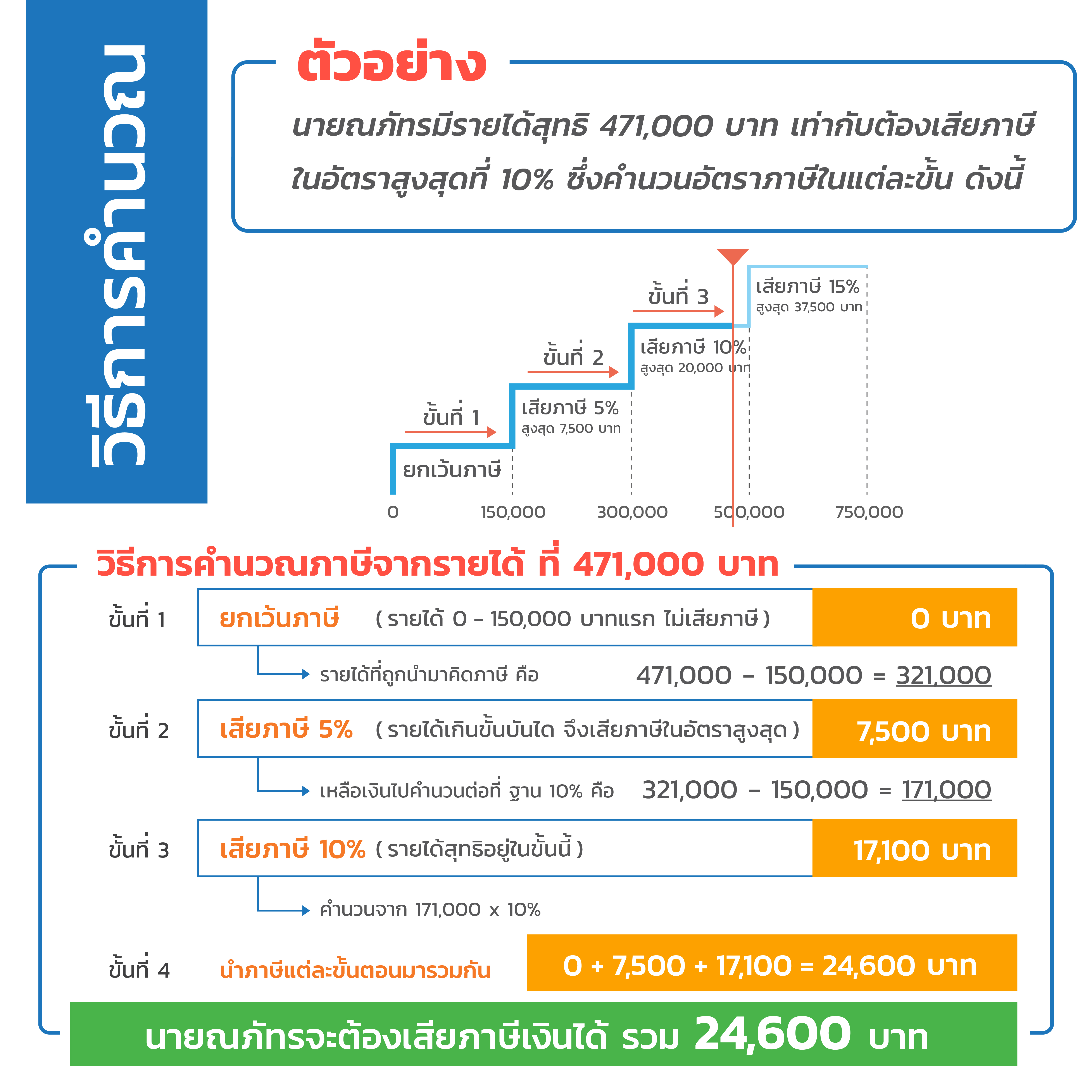

กรณีของนาย ณภัทร มีรายได้สุทธิอยู่ที่ 471,000 บาท เท่ากับต้องเสียภาษีในอัตราสูงสุดที่ 10% ซึ่งคำนวณอัตราภาษีแต่ละขั้นได้ดังนี้

วิธีการคำนวณ

ขั้นที่ 1 รายได้ 0 – 150,000 บาทแรก

ได้รับการยกเว้น ไม่ต้องเสียภาษี จึงเหลือเงินที่ต้องไปคำนวณคือ รายได้สุทธิ – อัตราภาษีขั้นที่ 1 (ซึ่งได้รับการยกเว้นภาษี) 471,000 – 150,000 = 321,000 บาท

ขั้นที่ 2 ส่วนต่อมา เสียภาษี 5%

ซึ่งจำนวนเงินภาษีของฐาน 5% คือ 7,500 บาท จึงเหลือเงินที่ต้องไปคำนวณคือ 321,000 – 150,000 = 171,000 บาท

ขั้นที่ 3 รายได้สุทธิของ ณภัทร อยู่ในขั้นเสียภาษี 10% จึงเหลือเงินที่ต้องไปคำนวณคือ 171,000 *10% = 17,100 บาท

ขั้นที่ 4 นำเงินภาษีแต่ละขั้นมารวมกัน 7,500+ 17,100 = 24,600 บาท

สรุปนายณภัทรต้องเสียภาษีทั้งสิ้น 24,600 บาท

ไม่ยากเลยใช่ไหมครับ สำหรับวิธีคำนวณภาษีที่ต้องเสียในแต่ละปี หากใครไม่อยากเสียเวลาคิดตัวเลขเอง WealthMagik ช่วยคุณได้ โปรแกรมคำนวณภาษีปี 2562 ฟรี !!! คลิกเลย

ขยายเวลายื่นภาษีเยียวยาโควิด จนถึงวันที่ 31 สิงหาคม 2563

ใครยื่นภาษี ปี 62 เรียบร้อยแล้ว เตรียมวางแผนภาษีปีนี้ต่อได้เลย วางแผนภาษีเองง่ายๆ ไม่ยากอย่างที่คิด พร้อมอัพเดทเงื่อนไขลดหย่อนภาษีแบบใหม่ ทั้ง กองทุน SSF และ SSF แบบพิเศษ ไม่ต้องเสียเวลาคำนวณเอง เลือกเข้าใช้งานได้ฟรี !!! วางแผนปี 2563 คลิกเลย