หุ้นกู้คืออะไร ปลดล็อกความรู้ในไม่กี่นาที ฉบับเข้าใจง่าย

หุ้นกู้คืออะไร

หุ้นกู้ หรือ ตราสารหนี้ที่ออกโดยภาคเอกชนเพื่อใช้ระดมทุนสำหรับกิจการของบริษัทที่ออกหุ้นกู้ โดยเสนอขายให้แก่ผู้ลงทุนแต่ละประเภท ซึ่งนักลงทุนมีสถานะเป็นเจ้าหนี้และจะได้รับอัตราดอกเบี้ยตามระยะเวลาที่ตกลงกันไว้เป็นผลตอบแทน นักลงทุนจะได้รับเงินต้นคืนเมื่อหุ้นกู้ครบกำหนดอายุ

ประเภทของหุ้นกู้

1. หุ้นกู้มีประกัน (Secured Bond)

เป็นหุ้นกู้ที่ผู้ออกนำทรัพย์สินไปค้ำประกันการออกหุ้นกู้ไว้ โดยที่ทรัพย์สินนั้นต้องมีมูลค่ามากกว่าหุ้นกู้ที่เสนอขาย เช่น ที่ดิน อสังหาริมทรัพย์ หุ้นสามัญ เป็นต้น ส่วนมากบริษัทที่ต้องวางหลักประกันเพื่อเพิ่มความน่าเชื่อถือให้แก่ผู้ลงทุน จะเป็นผู้ออกหุ้นกู้ประเภทความน่าเชื่อถือต่ำกว่าระดับลงทุน หรือบริษัทไม่ได้จัดอันดับความน่าเชื่อถือ

2. หุ้นกู้ไม่มีประกัน (Unsecured Bond)

เป็นหุ้นกู้ที่ผู้ออกไม่ได้นำทรัพย์สินมาวางเป็นหลักประกัน แต่อาจออกหุ้นกู้ที่มีมูลค่ามากกว่าทรัพย์สินของบริษัทนั้นได้ เนื่องจากบริษัทมีความน่าเชื่อถือและได้รับการจัด Rating อยู่ในระดับสูงกว่าระดับลงทุน

3. หุ้นกู้ด้อยสิทธิ (Subordinated Bond)

เป็นหุ้นกู้ที่มีการจ่ายดอกเบี้ยและการชำระคืนเงินต้นตามระยะเวลาที่กำหนดเหมือนหุ้นกู้ทั่วไป แต่ในกรณีบริษัทที่ออกหุ้นกู้นั้นล้มละลาย ผู้ที่ถือหุ้นกู้จะมีสิทธิในการเรียกร้องต่ำกว่าเจ้าหนี้สามัญรายอื่น นั่นก็คือต้องรอรับการคืนเงินตามลำดับสิทธิ์

4. หุ้นกู้ไม่ด้อยสิทธิ (Senior Bond)

ความเสี่ยงจากการลงทุนในหุ้นกู้

- ความเสี่ยงจากการผิดนัดชำระหนี้ คือความเสี่ยงจากการที่ผู้ออกหุ้นกู้ไม่สามารถชำระดอกเบี้ย หรือคืนเงินต้นให้ได้ตามระยะเวลาที่กำหนดไว้ อาจเกิดจากการส่งงบการเงินล่าช้ากว่ากำหนดหรือผลการดำเนินงานของบริษัทไม่เป็นไปตามที่คาดหวัง

- ความเสี่ยงจากสภาพคล่อง เกิดจากการที่ไม่สามารถขายหุ้นกู้ได้ก่อนวันครบกำหนด เพราะการซื้อขายเปลี่ยนมือในตลาดรองถึงแม้จะได้รับความนิยมอยู่บ้าง แต่นักลงทุนส่วนใหญ่ก็เลือกที่จะถือให้ครบกำหนดทำให้สภาพคล่องน้อย

- ความเสี่ยงด้านราคา กรณีที่นักลงุทนต้องการขายหุ้นกู้ในตลาดรอง หรือขายก่อนครบกำหนดอาจไม่สามารถขายได้ในราคาที่ต้องการ เนื่องจากอายุของหุ้นกู้ อัตราดอกเบี้ย หรือสภาวะตลาดในขณะนั้น

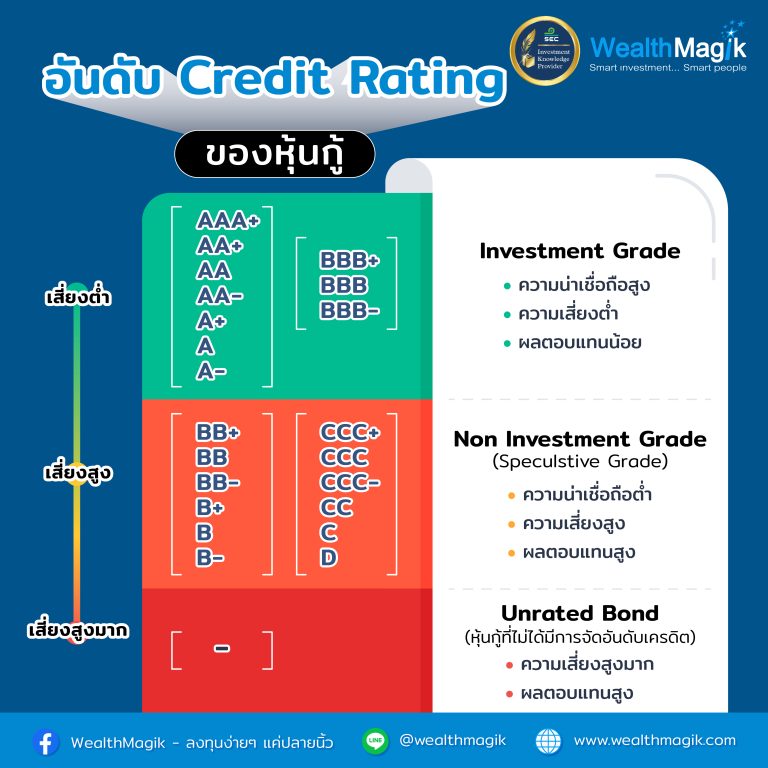

อันดับความน่าเชื่อถือของหุ้นกู้ (Credit Rating)

1. Investment Grade

2. Non-Investment Grade หรือ Speculative Grade

3. Unrated Bond

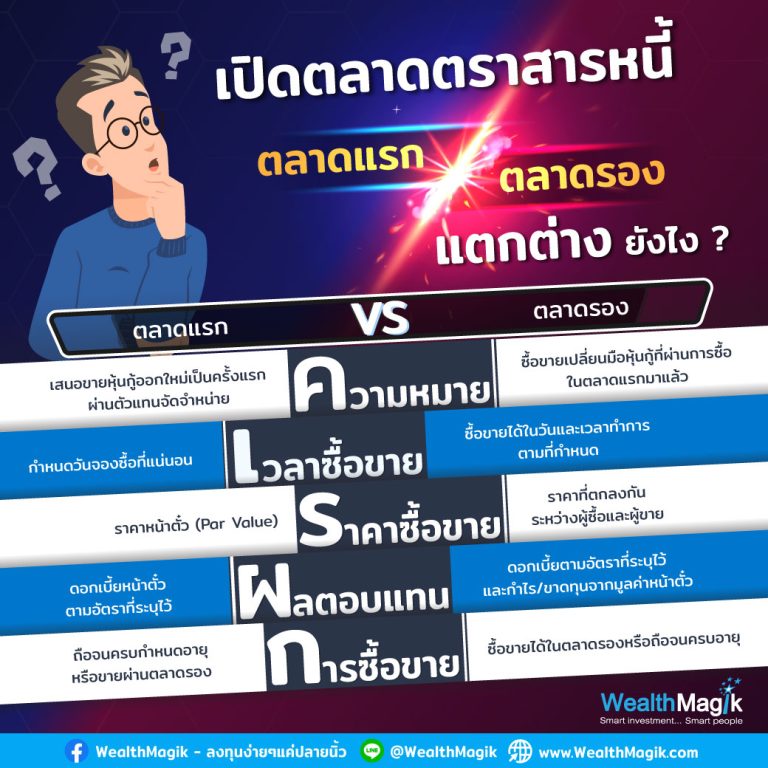

หุ้นกู้ตลาดแรก vs ตลาดรอง ต่างกันอย่างไร?

หุ้นกู้ตลาดแรก (Primary Market)

- ลักษณะ: เป็นการเสนอขายหุ้นกู้ครั้งแรกจากผู้ออกตราสาร (เช่น บริษัท หรือองค์กร) ตรงสู่นักลงทุนโดยตรง ซึ่งมักจะเป็นการระดมทุนจากผู้ลงทุนในช่วงแรกของการออกตราสารนั้น ซึ่งนักลงทุนสามารถซื้อหุ้นกู้ได้เฉพาะในช่วงเวลาที่มีการเสนอขายครั้งแรกเท่านั้

- ผู้ซื้อ: นักลงทุนที่สนใจหุ้นกู้และซื้อผ่านการเสนอขายโดยตรงจากบริษัทผู้ออกหุ้นกู้ ซึ่งอาจเป็นนักลงทุนสถาบัน นักลงทุนรายย่อย หรือกลุ่มผู้ลงทุนที่มีคุณสมบัติพิเศษตามที่กำหนด

- ราคาและผลตอบแทน : ราคาและเงื่อนไขของการซื้อขาย (อัตราดอกเบี้ย, วันครบกำหนด) ถูกกำหนดตั้งแต่แรกโดยผู้ออกตราสาร ไม่มีการเปลี่ยนแปลงใดๆ ขึ้นอยู่กับความต้องการของตลาดในขณะนั้น และจะได้รับผลตอบแทนตามที่กำหนดไว้ในหนังสือชี้ชวน

หุ้นกู้ตลาดรอง (Secondary Market)

- ลักษณะ: ตลาดที่เกิดขึ้นหลังจากที่หุ้นกู้ถูกขายในตลาดแรกไปแล้ว นักลงทุนที่ถือหุ้นกู้นั้นสามารถขายหรือซื้อหุ้นกู้ระหว่างกันได้ โดยไม่เกี่ยวข้องกับผู้ออกตราสารดั้งเดิมอีกต่อไป หรือเป็นตลาดที่มีการซื้อขายหุ้นกู้ระหว่างผู้ลงทุนด้วยกันเองหลังจากที่หุ้นกู้ออกขายในตลาดแรกไปแล้วนั่นเอง

- ผู้ซื้อ: นักลงทุนทั่วไปที่สนใจซื้อหุ้นกู้จากนักลงทุนรายอื่นๆ ผ่านตลาดรอง ซึ่งสามารถซื้อขายผ่านโบรกเกอร์หรือตลาดการเงินที่รองรับการซื้อขายตราสารหนี้

- ราคาและผลตอบแทน: ราคาซื้อขายในตลาดรองขึ้นอยู่กับอุปสงค์และอุปทานของหุ้นกู้นั้น รวมถึงสภาพตลาดในขณะนั้น ราคาอาจจะสูงกว่าหรือต่ำกว่ามูลค่าที่ตราไว้ (par value) และสามารถเปลี่ยนแปลงได้ตามปัจจัยต่างๆ เช่น อัตราดอกเบี้ยในตลาด หรือความน่าเชื่อถือของผู้ออกตราสาร และผลตอบแทนอาจเปลี่ยนแปลงได้ตามราคาซื้อขายที่เปลี่ยนไปในตลาด

ข้อดีของการลงทุนในหุ้นกู้

- ผลตอบแทนสูงกว่าพันธบัตรรัฐบาล

หุ้นกู้มักจะให้ผลตอบแทนที่สูงกว่าพันธบัตรรัฐบาล เนื่องจากหุ้นกู้มีความเสี่ยงมากกว่าเล็กน้อยเมื่อเทียบกับพันธบัตรรัฐบาล ทำให้นักลงทุนที่ต้องการผลตอบแทนสูงขึ้นสามารถเลือกลงทุนในหุ้นกู้แทนพันธบัตรได้ - ความปลอดภัยของเงินลงทุน

หุ้นกู้มีความเสี่ยงต่ำกว่าหุ้นสามัญ เนื่องจากเป็นการให้กู้ยืมเงินกับบริษัทหรือองค์กรที่มีความน่าเชื่อถือ นักลงทุนจึงได้รับการคุ้มครองมากขึ้นในการรับเงินต้นคืนเมื่อครบกำหนดอายุของหุ้นกู้ - กระจายความเสี่ยงในการลงทุน

การลงทุนในหุ้นกู้ช่วยให้นักลงทุนสามารถกระจายความเสี่ยงได้ โดยเฉพาะเมื่อใช้ควบคู่กับการลงทุนในสินทรัพย์อื่น เช่น หุ้นสามัญ หรือพันธบัตร นักลงทุนจะสามารถปรับพอร์ตโฟลิโอเพื่อให้มีความเสี่ยงที่ยอมรับได้ - แหล่งรายได้ประจำ

หุ้นกู้ส่วนใหญ่มีการจ่ายดอกเบี้ยให้กับนักลงทุนเป็นงวด เช่น รายปีหรือรายครึ่งปี ทำให้ผู้ลงทุนได้รับแหล่งรายได้ที่สม่ำเสมอและสามารถวางแผนการเงินได้ชัดเจน - ซื้อ-ขายเปลี่ยนมือได้

หุ้นกู้บางประเภทสามารถซื้อขายในตลาดรองได้ ทำให้นักลงทุนมีความยืดหยุ่นในการเปลี่ยนแปลงพอร์ตการลงทุน หรือขายหุ้นกู้ก่อนถึงกำหนดครบอายุได้หากต้องการสภาพคล่องในช่วงเวลานั้น