ประเมินความเสี่ยงหุ้นกู้ด้วย WCR กับ Credit Rating ต่างกันอย่างไร ?

คอนเซปต์ของการลงทุนใน หุ้นกู้ โดยเฉพาะหุ้นกู้แบบ Non-rated ที่ยิ่งมีดอกเบี้ยจูงใจสูงเท่าไร ก็ยิ่งต้องเสี่ยงมากขึ้นเท่านั้น

อย่างไรก็ตามความเสี่ยงเหล่านี้ สามารถบริหารจัดการได้ หากมีเครื่องมือช่วยวิเคราะห์ข้อมูลก่อนตัดสินใจซื้อหุ้นกู้ ที่ไม่ใช่แค่ข้อมูลจากหนังสือชี้ชวนเพียงอย่างเดียว นั่นก็คือเครื่องมือที่เรียกว่า WCR (WealthMagik Credit Ranking) ที่ช่วยให้นักลงทุนเห็นภาพรวมความแข็งแกร่งทางการเงินของบริษัทที่ออกหุ้นกู้ แม้จะเป็นหุ้นกู้แบบ Non-rated ตัวอย่าง ที่เห็นได้ชัดเจนคือ “หุ้นกู้ TNL” หรือ บริษัท ธนูลักษณ์ จำกัด (มหาชน) หุ้นกู้ Non-rated หนึ่งในบริษัทในตลาดหุ้นไทย (SET) ธุรกิจผลิตและจำหน่ายเสื้อผ้าสำเร็จรูป และเครื่องหนัง เจ้าของลิขสิทธิ์แบรนด์ ARROW, Guy Laroche, era-won ฯลฯ ที่มีผู้ถือหุ้นใหญ่คือ บริษัท สหพัฒนาอินเตอร์โฮลดิ้ง จำกัด (มหาชน)การออกหุ้นกู้ของ TNL ในครั้งนี้ก็เพื่อปรับเปลี่ยนโครงสร้างเชิงธุรกิจครั้งใหญ่ เพื่อหา New S-Curve ตัวใหม่ ซึ่งอาจจะส่งผลกับงบการเงินของบริษัทในอนาคต แน่นอนว่าก่อนจะตัดสินใจซื้อหุ้นกู้ ควรตรวจสอบทั้งความแข็งแกร่งของธุรกิจ และความเสี่ยงที่อาจเกิดขึ้นให้ดีก่อน เบื้องต้น หุ้นกู้ TNL เป็นหุ้นกู้ Non-rated ระยะ 2 ปี ที่ให้ดอกเบี้ยสูงถึง 6% ซึ่งโดยปกติแล้ว หุ้นกู้ที่ให้ดอกเบี้ยสูงย่อมมีความเสี่ยงสูงเช่นกัน

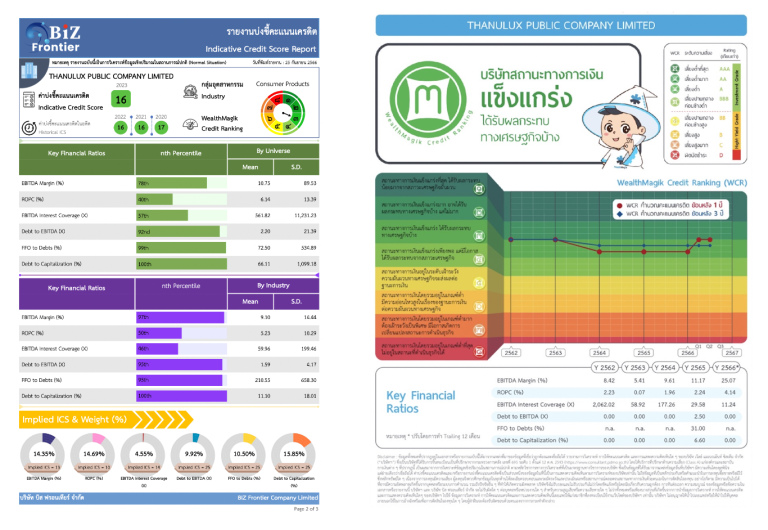

ทว่า เมื่อใช้เครื่องมือ ICS/WCR วิเคราะห์ความแข็งแกร่งของงบการเงินของบริษัทแล้วพบว่าเป็น “หุ้นกู้หงส์ทองคำ” ที่มีระดับความเสี่ยงเทียบเท่า Credit Rating A-

(ภาพการวิเคราะห์ ICS และ WCR ของหุ้นกู้ TNL)

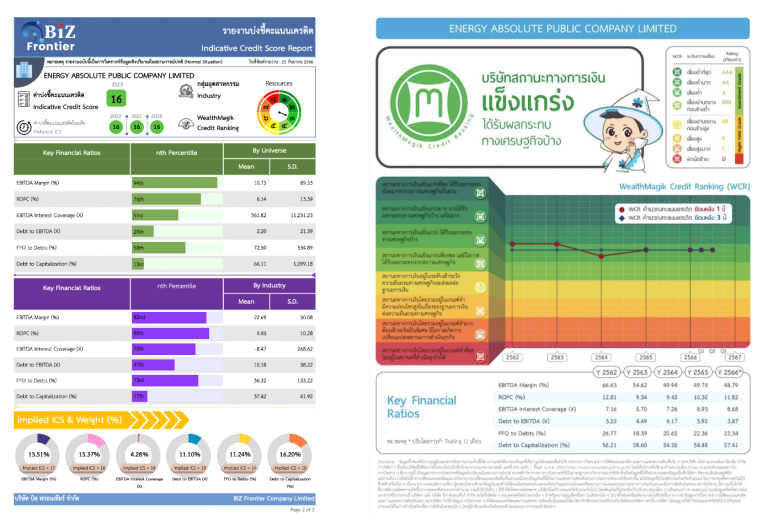

ซึ่งเมื่อเทียบกับ “หุ้นกู้ EA” หรือ บริษัท พลังงานบริสุทธิ์ จำกัด (มหาชน) ที่ Credit Rating ระดับ A- ซึ่งให้ผลตอบแทนในระยะ 5 ปี 4.10% เท่ากับว่าหากเทียบกันแล้ว หุ้นกู้ TNL ให้ดอกเบี้ยสูงกว่าหุ้นกู้ EA อยู่เกือบเท่าตัว

(ภาพการวิเคราะห์ ICS และ WCR ของหุ้นกู้ EA)

ICS/WCR จึงเรียกได้ว่าเป็นอีกหนึ่งอาวุธของนักล่าหุ้นกู้หงส์ทองคำ ที่ทำให้เห็นโอกาสสร้างผลตอบแทนที่มากกว่าในระดับความเสี่ยงที่เท่ากัน

มาถึงตรงนี้อาจเกิดข้อสงสัยว่าแล้วเครื่องมือ ICS/WCR ทำงานอย่างไร และต่างจาก Credit Rating หรือไม่ ?

ต้องทำความเข้าใจก่อนว่า WCR กับ Credit Rating ทำหน้าที่คล้าย ๆ กัน แต่ไม่เหมือนกัน แถมยังมีจุดเด่นและจุดด้อยที่แตกต่างกัน โดยจะสรุปคอนเซปต์เบื้องต้นให้เข้าใจง่าย ๆ ดังต่อไปนี้

– ลักษณะการวิเคราะห์ข้อมูล

ICS คือ Indicative Credit Score เป็นระบบที่พัฒนาแบบชี้วัดอันดับเครดิตเชิงโครงสร้าง โดยมีองค์ประกอบเรื่อง การวิเคราะห์งบการเงิน อัตราส่วนทางการเงิน (Structural Rating Model) และใช้หลักการทางสถิติในการจัดการ พร้อมกับมีการพิสูจน์ ความเที่ยงตรง ความแม่นยำของตัวแบบ โดยผลลัพธ์ที่ได้จะสะท้อนผลการดำเนินงานของบริษัท แบบ Second Opinion โดยเทียบเท่ากับอันดับเครดิตขององค์กร หรือบริษัท

ซึ่งจะย่อยข้อมูลออกมารายงานให้เห็นระดับความเสี่ยงของบริษัทที่ออกหุ้นกู้ให้ดูง่าย ๆ ในรูปแบบของ WealthMagik Credit Ranking (WCR) ที่มาจากการวิเคราะห์ตัวเลขทางการเงินของบริษัทที่มีนัยสำคัญ เช่น เงินสดจากการดำเนินงานอิสระต่อหนี้สิน (FFO to Debts), หนี้สินต่อทุน (Debt to Capitalization) เป็นต้น

จุดเด่นของ WCR คือการคำนวณคะแนนเครดิตภายใต้งบการเงินย้อนหลัง 3 ปี และ 1 ปี ซึ่งจะสามารถสะท้อนให้เห็นถึงความแข็งแกร่งของตัวเลขทางการเงินของบริษัทที่ออกหุ้นกู้ได้อย่างรวดเร็ว รวมถึงมีการแจ้งเตือนเมื่อมีปัจจัยที่น่าสงสัย เช่น สถานะการเงินที่ต้องเฝ้าระวัง ส่งงบการเงินช้า หรือไม่ส่งงบการเงิน ที่สะท้อนว่าอาจจะมีปัญหาตามมาในอนาคตได้

ส่วน Credit Rating จะเป็นการให้คะแนนเครดิต ที่มาจากการวิเคราะห์ตัวเลขทางการเงินที่สำคัญของบริษัทย้อนหลัง 3 ปี รวมถึงการวิเคราะห์ในเชิงคุณภาพ ที่มาจากการเก็บข้อมูลด้วยการสัมภาษณ์ และวิธีอื่น ๆ ประกอบเข้าด้วยกัน ทำให้จุดเด่นของ Credit Rating คือการวิเคราะห์ความเสี่ยงที่รอบด้าน และแม่นยำกว่า

แต่ในอีกมุมหนึ่ง การเก็บข้อมูลงบการเงินย้อนหลัง 3 ปี จะมีตัวเลขจากปีที่ยังไม่มีปัญหามาเฉลี่ยรวมเข้าไปด้วย ซึ่งอาจสะท้อนปัญหาของบริษัทช้าจนเกินไป

– การจัดอันดับความเสี่ยง

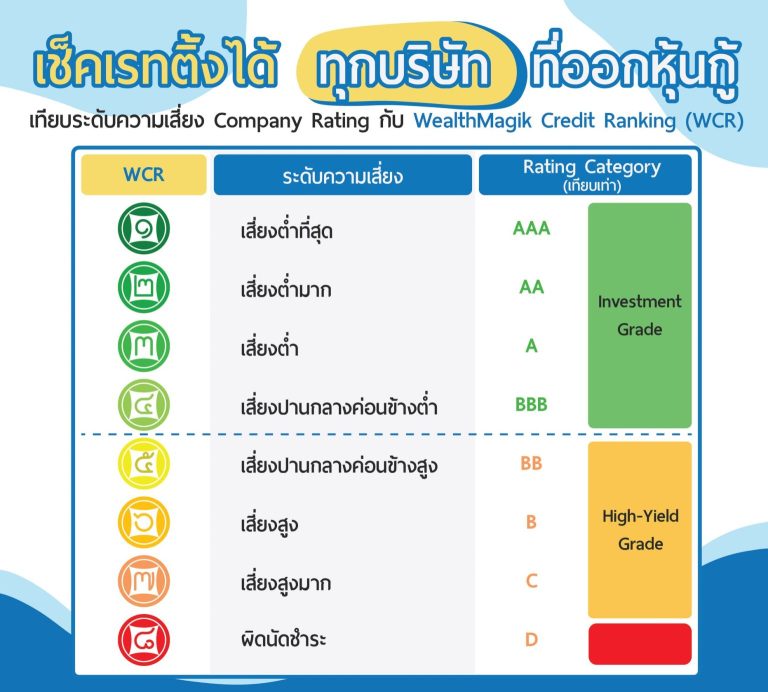

สำหรับ WCR มีการจัดอันดับความเสี่ยงเป็นเลขไทยตั้งแต่เลข ๑-๘ ให้ดูง่าย ๆ โดยมีตั้งแต่ ๑ คือระดับความเสี่ยงต่ำที่สุด ไปจนถึง ๘ คือระดับความเสี่ยงผิดนัดชำระ ซึ่งระดับความเสี่ยงเหล่านี้สามารถเทียบได้กับ Credit Rating ที่นักลงทุนคุ้นเคย ที่จะมีระดับความเสี่ยงตั้งแต่ AAA ที่หมายถึงหุ้นกู้เกรดดีที่เสี่ยงต่ำ หรือน่าเชื่อถือที่สุด ไล่เรียงไปจนถึง D ที่หมายถึงเสี่ยงสูงมาก เป็นต้น

– ความน่าเชื่อถือของข้อมูล

อย่างที่เล่าไปในตอนต้นว่า เบื้องหลังรายงาน WCR เป็นส่วนย่อยของการวิเคราะห์ ICS คือ Indicative Credit Score ซึ่ง ICS ที่ว่านี้ เป็นหนึ่งในบริการของ Bonanza @Risk ภายใต้แบรนด์ WealthMagik Services ที่พัฒนาโดยบริษัท Wealth Management System Limited (WMSL) ที่ได้รับการขึ้นทะเบียน ที่ปรึกษาจากกระทรวงการคลัง โดยให้บริการที่ปรึกษาด้านความเสี่ยง (Class A) แก่องค์กรและสถาบันการเงินต่างๆ อาทิ กระทรวงการคลัง ธนาคารออมสิน สำนักงานประกันสังคม

ส่วน Credit Rating หรืออันดับความน่าเชื่อถือ เป็นการประเมินความน่าเชื่อถือของผู้ออกตราสารหนี้ โดย “สถาบันจัดอันดับความน่าเชื่อถือ (Credit Rating Agencies)” ที่ได้รับการรับรองจากสำนักงานกำกับหลักทรัพย์และตลาดหลักทรัพย์ (กลต.) ซึ่งปัจจุบันในประเทศไทยมี 2 แห่งคือ บริษัท ทริสเรทติ้ง จำกัด และ บริษัท ฟิทช์ เรทติ้งส์ (ประเทศไทย) จำกัด

สรุปได้ว่านอกจาก Credit Rating แล้ว ICS/WCR ยังเป็นอีกหนึ่งตัวช่วยที่ทำให้นักลงทุนเห็นความเสี่ยงของหุ้นกู้ในอีกมุมมอง เพื่อประกอบการตัดสินใจลงทุน

อย่างเช่นกรณีศึกษาในครั้งนี้ ที่แม้จะ ICS/WCR จะวิเคราะห์จากงบการเงินล่าสุด และข้อมูลที่บ่งบอกว่ามีการปรับเปลี่ยนเชิงธุรกิจจะส่งผลกระทบต่องบการเงินในอนาคต แต่เมื่อประกอบกับข้อมูลของบริษัทที่มีผู้ถือหุ้นหลักเป็นบริษัทในตลาดหลักทรัพย์ที่เชื่อถือแล้ว ก็ทำให้เห็นว่านี่คือโอกาสที่ดี ที่จะเลือกหุ้นกู้ที่ได้ผลตอบแทนที่สูงขึ้น จึงเรียกได้ว่า ICS/WCR เป็นตัวช่วยค้นหาหุ้นกู้หงส์ทองคำที่หลายคนอาจยังไม่เคยรู้

อ้างอิง:

https://www.thaibma.or.th/EN/Investors/Individual/Blog/CreditRating.aspx