หุ้นกู้หงส์ทองคำตัวใหม่ "TNL" Non rated ระดับ ๓ ดอกเบี้ยสูงกว่า "EA" เกือบเท่าตัว

คนที่ชอบลงทุนหุ้นกู้คงอยากเจอ “หุ้นกู้หงส์ทองคำ” สักครั้งในชีวิต หรือพูดง่าย ๆ ก็คือ หุ้นกู้ที่ให้ดอกเบี้ยสูง ในระดับความเสี่ยงต่ำ และสามารถทำได้อย่างที่สัญญาไว้

ทว่าการที่จะรู้ได้ว่า หุ้นกู้ตัวไหนเป็นหงส์ทองคำ จำเป็นต้องมองให้รอบด้านบนพื้นฐานความรู้ ความเข้าใจ จากข้อเท็จจริง

อย่างกรณีศึกษาที่กำลังจะกล่าวถึงในวันนี้ คือ “หุ้นกู้ TNL” หรือ บริษัท ธนูลักษณ์ จำกัด (มหาชน) เสนอขายหุ้นกู้ไม่ด้อยสิทธิ ไม่มีประกัน อายุ 2 ปี ดอกเบี้ย 6.10 – 6.30% ต่อปี ที่เมื่อวิเคราะห์ความแข็งแกร่งทางการเงินแล้วพบว่า TNL เป็นหุ้นกู้ Non rated ระดับ ๓ ที่ให้ดอกเบี้ยสูงกว่า “หุ้นกู้ EA” หรือบริษัท พลังงานบริสุทธิ์ จำกัด (มหาชน) ที่เป็นหุ้นกู้ประเภทเดียวกันในระดับ Credit rating A- เกือบเท่าตัวเลยทีเดียว

แล้วเราจะรู้ได้อย่างไรว่า หุ้นกู้ TNL เป็นหงส์ทองคำตัวจริง? ก่อนอื่น เริ่มต้นจากการพาไปทำความรู้จัก TNL กันก่อน

TNL คือ บริษัท ธนูลักษณ์ จำกัด (มหาชน) ซึ่งเป็นหนึ่งในบริษัทในตลาดหุ้นไทย (SET) ที่ทำธุรกิจผลิตและจำหน่ายเสื้อผ้าสำเร็จรูป และเครื่องหนังรายใหญ่รายหนึ่งของไทย ที่มีหลากหลายแบรนด์ ทั้งแบรนด์ระดับสากลที่ได้รับลิขสิทธิ์มา เช่น ARROW, Guy Laroche รวมไปถึงแบรนด์ที่ผลิตเอง (House Brands) อย่างแบรนด์ era-won เป็นต้น

ส่วนเจ้าของ TNL ก็ไม่ใช่ใครที่ไหน ข้อมูลผู้ถือหุ้นใหญ่ 3 อันดับแรกคือ บริษัท สหพัฒนาอินเตอร์โฮลดิ้ง จำกัด (มหาชน), บริษัท บีทีเอส กรุ๊ป โฮลดิ้งส์ จำกัด (มหาชน) , บริษัท ไอ.ซี.ซี. อินเตอร์เนชั่นแนล จำกัด (มหาชน) ซึ่งล้วนเป็นบริษัทในตลาดหลักทรัพย์ไทยที่นักลงทุนคุ้นเคยกันดี

สาเหตุที่ TNL จะออกหุ้นกู้ในครั้งนี้ ก็เพื่อขยายธุรกิจเพื่อหา New S-Curve ตัวใหม่ โดยหันมารุก 3 ธุรกิจใหม่ที่ไม่เคยทำมาก่อน ทั้งธุรกิจปล่อยสินเชื่อ, ธุรกิจรับซื้อหนี้เสีย และธุรกิจอสังหาริมทรัพย์ ซึ่งอาจส่งผลกับงบการเงินของบริษัทในอนาคต

อย่างไรก็ตาม แค่ผู้ถือหุ้นเป็นบริษัทในตลาดหลักทรัพย์ก็ไม่ได้บ่งบอกว่าหุ้นกู้ Non-rated จะเป็นหุ้นกู้หงส์ทองคำได้ แต่จะต้องประเมินข้อมูลหลายส่วน หนึ่งในนั้นคือเรื่องสำคัญอย่างความแข็งแกร่งทางการเงินของบริษัทและแนวโน้มของงบการเงินในอนาคต ที่จำเป็นต้องใช้เครื่องมือเข้ามาเป็นตัวช่วย

TNL แข็งแกร่งแค่ไหน ?

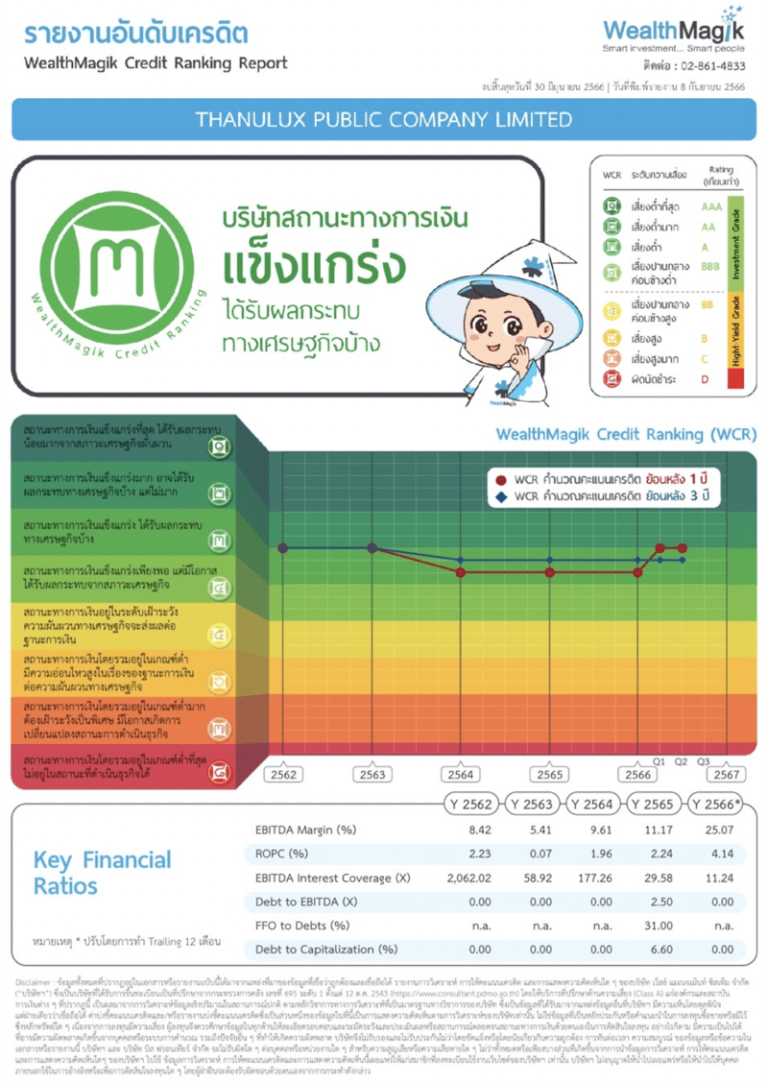

การวิเคราะห์จากข้อมูลพื้นฐานทางการเงินของ TNL ด้วยเครื่องมือ Indicative Credit Score (ICS) ซึ่งเป็นระบบที่ชี้วัดอันดับเครดิตเชิงโครงสร้าง จากการวิเคราะห์งบการเงิน อัตราส่วนทางการเงิน และข้อมูลอื่น ๆ จนได้ผลลัพธ์ที่สะท้อนผลการดำเนินงานของบริษัท แล้วแสดงผลออกมาเป็นรายงานฉบับย่อที่เรียกว่า WealthMagik Credit Ranking หรือ WCR ที่วิเคราะห์งบการเงินย้อนหลังของบริษัทออกมาเป็น Ranking เป็นตัวเลขไทยตั้งแต่ ๑-๘ พบว่า

หุ้นกู้ TNL อยู่ในความเสี่ยงระดับเลขไทย ๓ ซึ่งเทียบเท่ากับ หุ้นกู้ Credit Rating ระดับ A

(ภาพการวิเคราะห์ WCR ของหุ้นกู้ TNL)

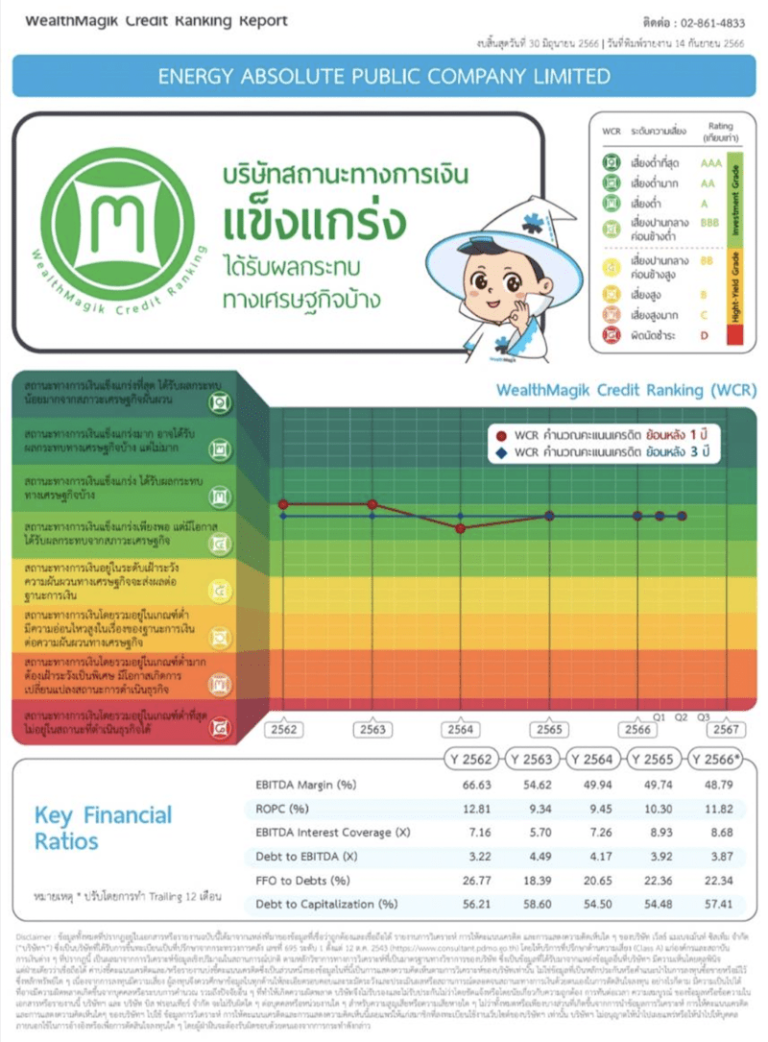

เพื่อให้เห็นภาพมากยิ่งขึ้น หากลองเปรียบเทียบกับ “หุ้นกู้ EA” ที่มี Credit rating ระดับ A- ก็พบว่า TNL และ EA อยู่ในระดับความแข็งแกร่งทางการเงินทั้งใน 1 ปี และเฉลี่ยย้อนหลัง 3 ปี ที่ใกล้เคียงกันมาก

(ภาพการวิเคราะห์ WCR ของหุ้นกู้ EA)

ที่น่าสนใจคือในระดับความแข็งแกร่งทางการเงินที่ใกล้เคียงกัน เมื่อ TNL เสนอให้ดอกเบี้ยหุ้นกู้ระยะเวลา 2 ปี เฉลี่ยอยู่ที่ 6% ขณะที่หุ้นกู้ EA หุ้นกู้อายุ 1 ปี อัตราดอกเบี้ย 3.20% ต่อปี, หุ้นกู้อายุ 3 ปี อัตราดอกเบี้ย 3.70% ต่อปี และอายุ 5 ปี อัตราดอกเบี้ยคงที่ 4.10% ต่อปี

ซึ่งหมายความว่า ดอกเบี้ยของหุ้นกู้ TNL นั้นสูงกว่าหุ้นกู้ EA เกือบเท่าตัว เมื่อเทียบระยะเวลาหุ้นกู้ที่ใกล้เคียงกัน ในระดับความเสี่ยงที่เท่ากัน

กรณีศึกษานี้สะท้อนว่า หากนักลงทุนสามารถประเมินและวิเคราะห์ ความแข็งแกร่งของบริษัทที่ออกหุ้นกู้ได้หลากหลายมิติมากกว่า ย่อมคว้าโอกาสจองซื้อหุ้นกู้หงส์ทองคำได้เร็วกว่า แถมยังได้รับผลตอบแทนที่สูงกว่า ในระดับความเสี่ยงที่เท่ากันแม้จะเป็นหุ้นกู้แบบ non-rated ก็ตาม

จึงกล่าวได้ว่า หุ้นกู้หงส์ทองคำ อย่าง TNL จะตกเป็นของคนที่มองเห็นในจุดแข็งของหุ้นกู้ที่คนอื่นมองไม่เห็น หรือมองเห็นจุดแข็งได้เร็วกว่าเท่านั้น

มาถึงตรงนี้หลายคนอาจจะกำลังสงสัยว่า แล้ว ICS และ WCR คืออะไร จะสามารถประเมินความแข็งแกร่งทางการเงินของหุ้นกู้ Non-rated ได้อย่างไร แตกต่างกับ Credit Rating หรือไม่ สามารถอ่านเพิ่มเติมได้ที่

บทความ “ประเมินความเสี่ยงหุ้นกู้ด้วย WCR กับ Credit Rating ต่างกันอย่างไร ?”